全球股市今年上半年表现惨淡,近期披露的全球养老基金年报也不尽如人意。全球最大的养老基金日本养老基金(GPIF)两年来首现年度亏损,澳大利亚最大养老基金AustralianSuper Pty自金融危机以来也首现亏损。

谈及损失,两份养老基金财报都强调了全球经济动荡和影响金融市场的各种因素,包括俄乌冲突、新冠疫情冲击,以及美联储为抗击通胀启动加息,导致资产价值下跌。

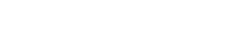

养老金一直以来充当着全球资本市场的压舱石。Thinking Ahead Institute报告指出,根据2020年全球前20只养老基金的投资组合,投资股票资产的比例最高,比重达46.6%,债券为36.43%,现金及其他组合为17.1%。截至2020年,日本养老基金的总资产居世界第一,达到1.72万亿美元,排名第二、第三的分别是挪威主权基金和韩国国家养老基金,总资产分别为1.31万亿美元和7654亿美元。

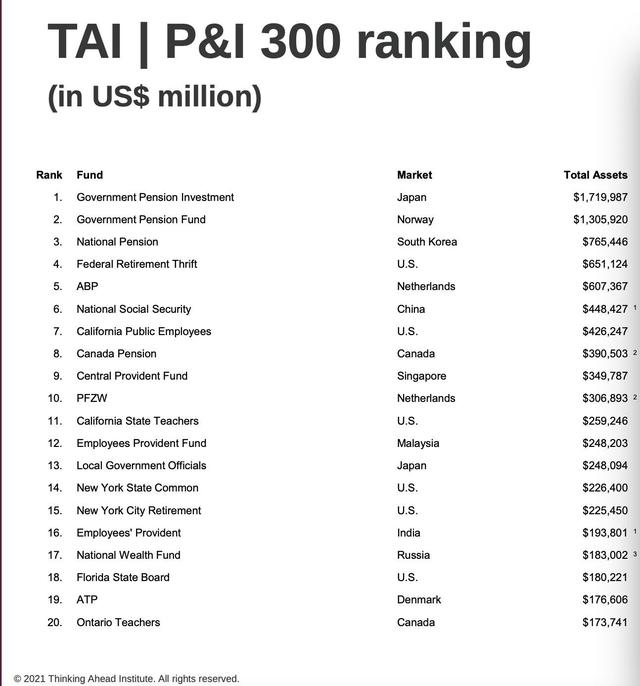

年报显示,GPIF在2021财年末的净资产规模为196万亿日元(约合9.72万亿元人民币),较前一季度末的199万亿日元有所回落,1~3月投资损失160亿美元,在3个月内的整体资产回报率为-1.1%,而其上一季度的回报率为2.81%。

GPIF基本按照本土股票、债券,以及外国股票和债券的产品进行配置,比例大都维持在25%左右。从年度收益率来看,日本债券收益率为-0.99%,亏损4960亿日元。

日元贬值幅度加大提高了日本国债的风险。自疫情暴发以来,日元对美元呈现小幅贬值趋势,近期日元对美元更是加快了贬值速度,一度达到1美元对137.00日元,创下1998年9月以来新低。

据富国银行预测,美联储收紧货币政策的力度将超过市场预期,在G10货币中,预计日元表现最差,因为日本央行不太可能收紧宽松货币政策。目前,日本央行的基准利率依旧维持在历史低点-0.1%,10年期国债收益率目标维持在0%附近。

同时,总资产超过2610亿澳元(约合1780亿美元)的澳大利亚最大养老基金AustralianSuper Pty录得自2009年以来首次年度亏损。在截至6月30日的财年中,该养老基金明星产品Balanced option的回报率为-2.73%。基金声明称,预测未来5年该产品的表现不会特别突出,在中长期会有更温和的回报。

该基金主要投资于本土市场,投资比例达46.7%,北美市场和欧洲市场的投资占比分别为31.7%和8.7%,亚洲市场占比不超过2%。

该公司首席投资官马克·德莱尼(Mark Delaney)表示:“在经历了10多年的经济增长之后,未来几年经济可能会从扩张转向放缓,基金已开始采取更具防御性的策略,对股票等成长型资产的配置力度减弱。”

值得注意的是,根据财报,上述基金尤其关注科技股的配置,在前十大股票持仓中,微软、谷歌、亚马逊、台积电、英伟达位列其中。此外,澳大利亚养老基金还披露了中概股阿里巴巴的持仓比例为1.14%,位于国外股票持仓的第八位。